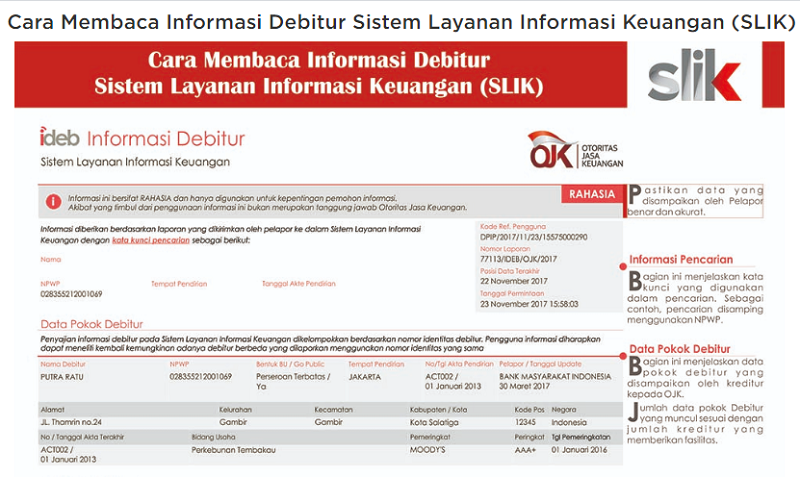

Tahukah kamu kalau layanan Sistem Informasi Debitur (SID), yang biasa dikenal sebagai BI Checking telah berganti nama menjadi Sistem Layanan Informasi Keuangan (SLIK)?

BI Checking yang semula dikelola Bank Indonesia (BI), kini berubah menjadi SLIK di bawah naungan Otoritas Jasa Keuangan (OJK) per 1 Januari 2018. SLIK berisi data pinjaman debitur, data debitur, fasilitas penyediaan dana, agunan, penjamin, pengurus dan pemilik, serta keuangan debitur.

Ditegaskan pihak OJK bahwa SLIK tidak berisi data simpanan debitur. Adapun data pinjaman debitur yang ada di SLIK terdiri dari riwayat kredit, yakni kartu kredit, Kredit Kendaraan Bermotor (KKB), Kredit Pemilikan Rumah (KPR), Kredit Tanpa Agunan (KTA), dan jenis kredit lain di bank.

Nah karena SLIK merupakan sistem yang salah satunya berisi catatan riwayat kredit nasabah, maka tak heran bila ada saja pengajuan pinjaman bank dari nasabah yang diterima atau ditolak.

Jika pengajuan kredit Anda ditolak, itu berarti reputasi kredit Anda jelek. Pernah bermasalah, seperti tidak membayar tagihan atau menunggak. Semua akan terekam dalam SLIK tersebut. Bank atau lembaga keuangan non-bank serta lembaga pembiayaan dapat mengakses Informasi Debitur Individual (IDI) Historis.

Baca Juga: SLIK OJK: Layanan Pengganti BI Checking. Bagaimanakah Cara Ceknya?

Manfaat SLIK OJK

Manfaat SLIK OJK

Bagi kreditur:

- Membantu dalam mempercepat proses analisis dan pengambilan keputusan pemberian kredit

- Menurunkan risiko kredit bermasalah di kemudian hari

- Dapat mengurangi atau meminimalkan ketergantungan Pelapor atau pemberi kredit kepada agunan konvensional

- Pemberi kredit dapat menilai reputasi kredit calon debitur sebagai pengganti/pelengkap agunan

- Efisiensi biaya operasional

- Mendorong transparansi pengelolaan kredit. Bagi debitur atau masyarakat umum, keberadaan SLIK dapat dimanfaatkan untuk mengetahui data kredit perbankan seperti data pokok debitur, plafon kredit, baki debet, kualitas kredit, beban bunga, cicilan pembayaran serta denda atau penalti pinjaman. SLIK juga bisa memberikan informasi mengenai status agunan serta rincian penjamin kredit.

Bagi masyarakat atau nasabah

- Mempercepat waktu yang dibutuhkan untuk memperoleh persetujuan kredit

- Bagi nasabah baru, khususnya yang tergolong sebagai Usaha Mikro, Kecil dan Menengah (UMKM), akan mendapat akses yang lebih luas kepada pemberi kredit dengan mengandalkan reputasi keuangannya tanpa harus tergantung pada kemampuan untuk menyediakan agunan

- Mendorong penerima kredit untuk menjaga reputasi kreditnya.

Baca Juga: Cara Cek dan Membersihkan BI Checking yang Kini Diganti SLIK OJK

Berikut ini alasan mengapa pengajuan pinjaman Anda ditolak berdasarkan BI Checking atau SLIK:

1. Sempat ada catatan kredit bermasalah

Pernah ada riwayat kredit macet alias kredit bermasalah

Bila Anda pernah tak membayar cicilan kredit, sehingga mengakibatkan kredit macet, maka akan terlihat di IDI Historis pada SLIK OJK. Itu artinya, ada catatan buruk.

Oleh karenanya, jika Anda memiliki pinjaman, bayar tagihan secara rutin setiap bulan. Sebelum mengajukan kredit, pastikan cicilannya sesuai dengan kemampuan keuangan Anda agar terhindar dari yang namanya kredit macet.

2. Kemaruk mengajukan kredit

Terlalu banyak mengajukan pinjaman

Rapor IDI Historis pada SLIK bisa saja merah membara bila Anda terlalu serakah mengambil. Apalagi kalau gajinya pas-pasan. Belum selesai melunasi utang kartu kredit misalnya, tapi sudah mengajukan pinjaman KTA.

Kemudian baru berjalan beberapa kali cicilan, sudah mengajukan lagi kartu kredit tambahan. Hal ini bisa mengakibatkan pengajuan Anda ditolak. Khawatirnya malah memicu kredit bermasalah. Sebab salah satu manfaat SLIK OJK bagi kreditur adalah menurunkan risiko kredit macet di kemudian hari.

Jadi, pastikan Anda hanya betul-betul meminjam bila memang membutuhkan. Lunasi satu kewajiban utang, baru berutang lagi agar tidak kena masalah nantinya.

3. Suka terlambat bayar cicilan

Suka terlambat membayar cicilan

Pengajuan kredit Anda ditolak? Bisa jadi karena Anda suka terlambat membayar cicilan rumah, kartu kredit, dan lainnya. Keterlambatan ini akan tercatat dalam riwayat kredit di SLIK OJK. Kelihatannya sepele, tapi bisa memberikan dampak buruk bagi Anda sehingga akan sulit buat Anda melakukan pinjaman lagi.

Apapun jenis kredit yang Anda ajukan, selalu bayar tagihan tepat waktu. Kalau perlu sebelum tanggal jatuh tempo. Lebih baik lagi langsung dibayar begitu gajian tiba. Gunakan autodebet langsung dari rekening gajian.

Jaga Rapor Kredit Anda Tetap Bagus

Jika pengajuan kredit Anda diterima bank, non-bank, maupun lembaga pembiayaan, baik itu kartu kredit, KTA, KMG, KPR, maupun KKB, bijaklah dalam menggunakannya. Tentunya untuk sesuatu yang produktif, sehingga pinjaman tersebut dapat bermanfaat dan menghasilkan uang.

Selanjutnya bayar tagihan atau cicilan tepat waktu. Ini adalah cara paling tepat untuk menjaga riwayat kredit tetap bersih dan bagus. Agar pengajuan pinjaman Anda di lain waktu tidak ditolak karena catatan kredit yang buruk.

Baca Juga: Jangan Tahunya Pakai Saja, Begini Cara Hitung Bunga Cicilan Kartu Kredit

Komentar

Gunakan Google Gunakan Facebook